「地球最後のフロンティア」と呼ばれるアフリカ。近年日本を含め、様々な国の企業がアフリカに進出しています。また「テクノロジー」や「イノベーション」という分野でも先進国同様ユニコーン企業も台頭しており、今後のアフリカビジネスに期待が高まっています。

これから3パートに分けてアフリカの消費市場や域内貿易などについてお伝えしていきます。最初のパートではアフリカ経済と貿易について紹介します。

アフリカの人口推移と経済:人口、経済ともに2050年までに世界で一番伸び続ける地域

2019年のアフリカ大陸全体の人口は1960年の2.3億人から約4.6倍の10.6億人に増加しており、世界人口の13.7%にあたります。

また、2050年には人口が約25億人、2100年には約44億人に到達する見込みです。

欧米などの先進国は人口減少の傾向にあり、アジア地域でも2050年には人口は減少していくと見られています。

アフリカは将来の世界経済にもたらす影響は大きくなると考えられ、最後の巨大市場として高い期待を寄せています。

次はアフリカ経済について見ていきます。

アフリカ経済は2000年代に資源輸出の伸びにより、2002~2008年はGDP成長率が約6%と高成長を遂げました。2009年のリーマン・ショックや2014年以降の資源価格下落などによって成長の減速が見られましたが、2013~17年のGDP成長率は1.7~3.6%の間と世界平均の成長率を維持しました。

今年はCOVID-19の感染拡大により、アフリカ開発銀行は2020年のGDP成長率の見込みをマイナス3.2%としました。しかし2021年の4月には3.4%成長まで回復すると考えられています。

アフリカにおける輸出入について:輸出が資源に依存する構造で世界経済の影響を大きく受けやすい構造に

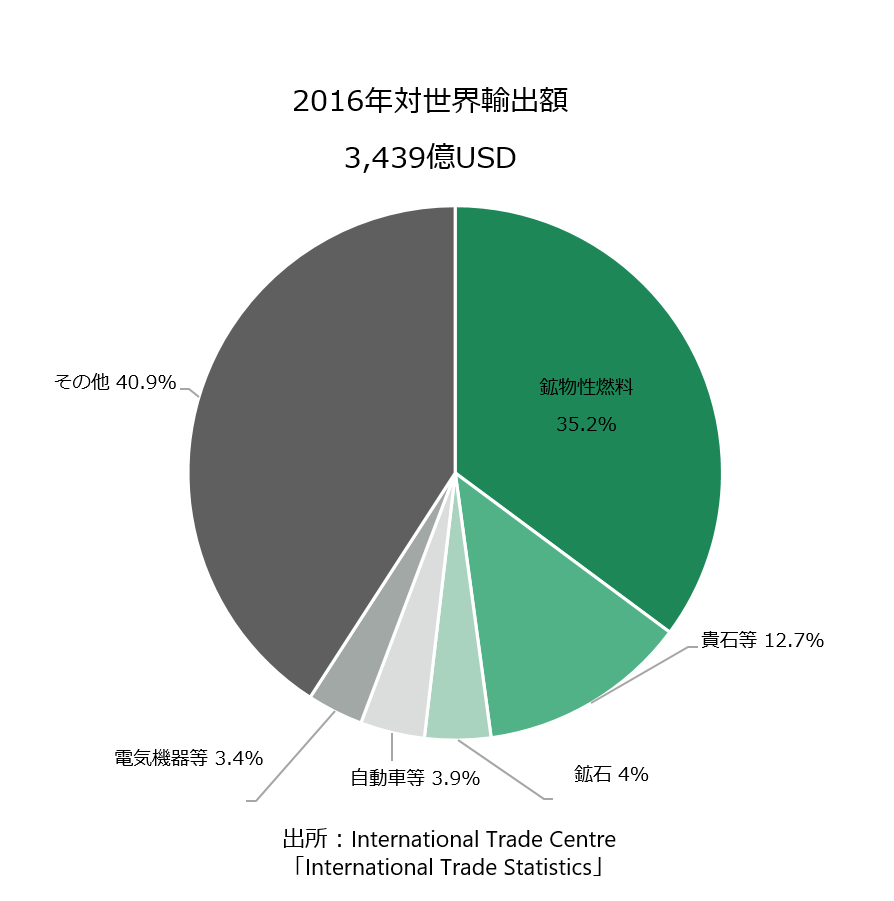

まずはアフリカの輸出について見ていきます。

アフリカの主な外貨獲得の手段としては、原油や鉱石など自国で採掘される鉱物性資源を先進国に輸出することです。2016年時点のアフリカ諸国全体の対世界(アフリカ域外)の輸出品目を見ると、鉱物性燃料が35.2%、貴石等が12.7%、鉱石が4.0%と、鉱物性資源が全体の50%以上を占めていることがわかります。

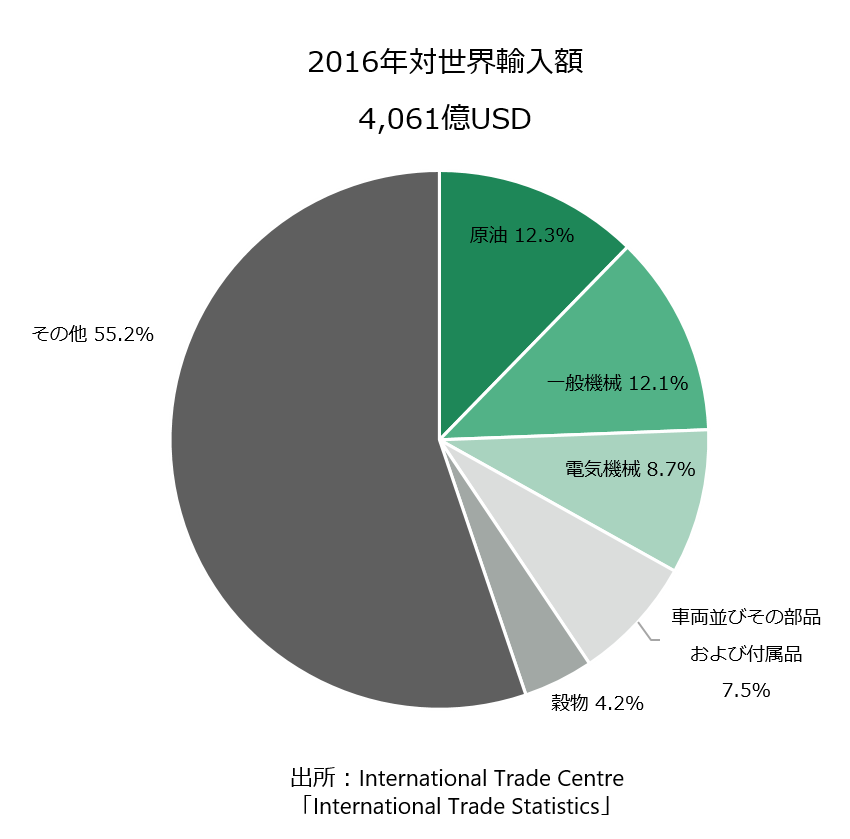

次にアフリカの輸入について見ていきます。

輸出で獲得した外貨で電気機器や自動車、穀物などを輸入しています。

最終加工品の輸入が多い理由としてアフリカ全人口を賄える量を作成するための工業製品を域内で生産できていないなどの工業の遅れがあります。

輸出で市況に影響されやすい資源が中心となると貿易収支が市況によって左右される構造となります。今回のCOVID-19のようなパンデミックや世界的な不況になると資源価格が下落するため、アフリカ全体としては大きく貿易赤字となり経済全体が不安定になります。

例えば、ナイジェリアは経済大国であり産油国としても知られていますが、輸出の9割強を石油ガスが占めています。好況の際は年平均7%の経済成長をしていましたが、近年は2%を推移しており、今年はパンデミックの影響もあり、マイナス4%ほどになると見込んでいます。

資源価格は外部環境に左右されるため、安定した財源を確保することは難しいです。

そうした背景から各政府は資源の依存化からの脱却に向けて、経済開発計画に工業化を盛り込んでいます。

また、アフリカの貿易の特徴として原油やレアメタルなどの資源を輸出し、最終製品を欧州などから輸入するパターンが多く見られているため、アフリカ域内での貿易を推進する動きがでています。

次のパートでは、アフリカ域内貿易をテーマにお伝えします。

アフリカ域内貿易の現状:他の世界の地域に比べて域内貿易が少ない

アフリカ域内の貿易は、他の地域に比べて極端に少ない傾向にあります。2018年のデータでは、アフリカ域内の輸出総額に対する割合は15.86%、他の地域のヨーロッパでは68.71%、アジアでは59.99%、北アメリカでは30.16%と、アフリカ域内貿易が積極的に行われていないことは明らかです。

ではなぜ、アフリカ域内の貿易はこれほどにまで少ないのでしょうか。

その原因の1つとされているのは、アフリカの貿易の特徴にあります。

アフリカには石油やレアメタルなどの資源を輸出して、最終製品を輸入する「資源国」が多く存在します。例えばアフリカで最大のGDPを誇るナイジェリアは、輸出総額の8割を石油に依存しています。さらに「天然資源の宝庫」とも表現されることがある、コンゴ民主共和国では石油や鉱物資源が、9割もの割合で輸出総額を占めています。

対して輸入に関していえば、旧宗主国や中国、欧州といった国から最終加工品を輸入する特徴があります。

このようにアフリカでは経済発展の遅れから、技術が求められる原料を最終製品に加工する過程は国内で行われないことが多いです。トヨタ自動車が南アフリカ、ケニア、エジプトに生産拠点を持っているように、近年では日本企業の中にもアフリカで最終製品の生産を行う企業もあるものの、まだまだその数は多くありません。

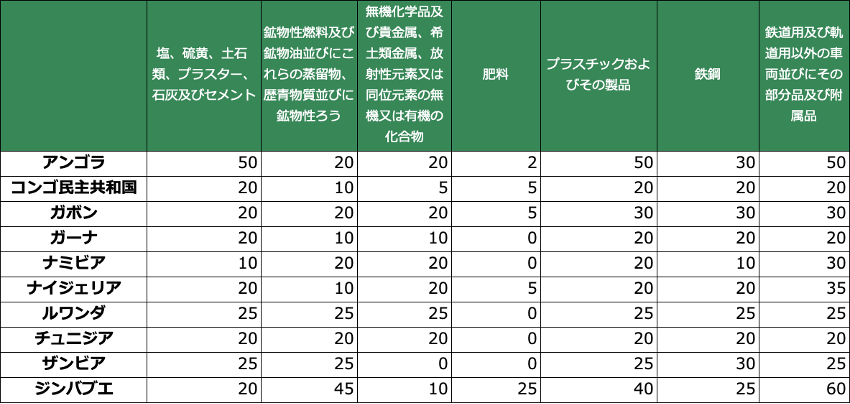

最後のフロンティアとして各国がアフリカ市場に参戦しているにも関わらず、アフリカで生産を行いアフリカ国内に流通させるという形を取らないのには、アフリカ域内の高い関税率、そして税関の問題が原因しています。

以下はアフリカ域内の関税率を示しますが、農業肥料を除けば多くのアフリカの国々で20%以上の高い関税がかけられます。

また、税関手続きに多くの時間と労力を必要とすることも問題の1つです。特に内陸国への輸送の際、国境を越えるたびに出国側と入国側それぞれで、審査、税関、検疫の手続きが必要で、輸送費ならびそれにかかる人件費が必要以上にかかります。

最近ではJICA主導のもと「ワンストップボーダーポスト(OSBP)」により、2度手間となっていた内陸国への国境を超えた輸送も一元化するなどし、以前より効率化されています。2014年から取り組まれていたこの取り組みでは既に成果が出ており、例えばタンザニア、ルワンダ間の国境では、通関所要時間が3分の1に減少したと言われています。

アフリカ全体で適用される自由貿易協定はまだないものの、アフリカ域内にもECOWASやEACといった、より細かい地域協定内で自由貿易は存在します。

既存のアフリカ域内の地域自由貿易協定:東西南北の各アフリカ地域ごとの枠組みのみでアフリカ全体に及ぶものはない

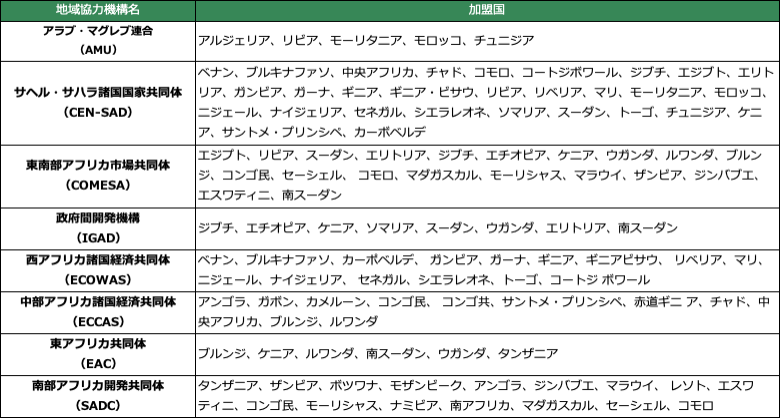

それではアフリカ各地域にある地域協力機構について、それぞれの貿易協定について簡単に解説していきます。

今回はアフリカにある8つの地域協力機構(アラブ・マグレブ連合(AMU)、サヘル・サハラ諸国国家共同体(CEN-SAD)、東南部アフリカ市場共同体(COMESA)、政府間開発機構(IGAD)、西アフリカ諸国経済共同体(ECOWAS)、中部アフリカ諸国経済共同体(ECCAS)、東アフリカ共同体(EAC)、南部アフリカ開発共同体(SADC))を取り上げます。詳細については表をご参照ください。

これら8つの地域協力機構のうち、自由貿易協定があるのは4つであり、各地域で自由貿易協定の恩恵を受けらるかは差があります。

ここでアフリカの中でも経済分野における重要度が高い、エチオピア、ケニア、ナイジェリア、南アフリカについてそれぞれのアフリカ域内貿易に関わる自由貿易協定について詳しく見ていきたいと思います。

エチオピア

アフリカ連合の拠点であったり、アフリカ最大のハブ空港を持つエチオピアですが、実はWTOに所属していません。そんなエチオピアは自由貿易協定があるCOMESAの一員ではあるものの、その自由貿易協定には参加しておりません。

ケニア

ケニアは4つのアフリカ地域協力機構に所属しています。そのうち自由貿易協定があるのはEACとCOMESAのみです。中でもEACでは関税同盟があり、EAC内での連帯が強いです。

ナイジェリア

アフリカ経済を牽引しているナイジェリアは、ECOWAS内において自由貿易協定があります。しかしそれ以外の地域との自由貿易協定はなく、アフリカ地域での貿易を活発化させるには同国との貿易がアフリカで広く行われることが必要となってくるでしょう。

南アフリカ

南アフリカはSADCのメンバーです。同地域協力機構には自由貿易協定がありますが、コモロ、アンゴラ、コンゴ民主共和国はこの協定には参加していません。SADCの協定では、同国への輸入の免税には小麦、砂糖、古着、タイヤのみ例外となっています。また同国は南部アフリカ関税同盟(SACU)を締結しており、ボツワナ、レソト、ナミビア、エスワティニの4ヵ国と関税貿易の立場にあります。

以上、アフリカ経済でも重要となる国々に注目して各国の状況を分析してきましたが、これら重要な国間の自由貿易協定が存在しないのが現状です。

特に南アフリカとナイジェリア、ケニアと南アフリカと言った組み合わせによる自由貿易協定の不在がアフリカ域内の貿易鈍化に起因しているのではないでしょうか。

またサブサハラ地域のモロッコやエジプトが、サブサハラ以南のアフリカ地域と自由貿易協定を持ち相互の貿易が活性されることも重要です。

アフリカ大陸自由貿易圏(AfCFTA):外資企業にとっては域内で生産ハブを作り、アフリカ全域へ流通させられる新しい枠組み

このような現状を踏まえ、昨年2019年からアフリカ大陸自由貿易圏(AfCFTA)設立協定が発行され、その運用へ期待が集まっています。アフリカ連合(AU)加盟国、全55カ国、地域が参加すれば人口12億の世界最大規模の貿易協定が生まれます。そして域内総生産(GDP)も2兆2000億ドルに達します。

AUはこの自由貿易協定が90%以上の物品貿易において関税をゼロにし、アフリカ域内の貿易を25%まで引き上げることを目標としています。(2018年時点で約16%)

現在ではAU加盟国の内、エリトリアを除くアフリカ54ヵ国・地域が署名を終わらせていますが、自由貿易協定が適用されるために必要な、各国内での批准についてはナイジェリアを含め、23ヵ国で行われていないのが現状です(2020年10月11日時点)。

経済大国のナイジェリアの批准が遅れていることは、このFTA運用の懸念の1つですが、着実にフェーズ1、2に分けてその動きが進んでいます。

フェーズ1では、物品・サービスの貿易の非関税化に紛争解決を加えた3つの大きな枠組みで進んでいます。そしてフェーズ2では競争原則、投資、知的財産に注力していく予定です。

2019年2月には、物品貿易ではタリフラインベースで90%以上を関税撤廃させること、非対称品目は3%以下に止め、残り7%はセンシティブ品目とし、原則10年間で完全撤廃することが合意されました(後発開発途上国は13年間で完全撤廃)。

現在は新型コロナウイルスの影響を受け、AfCFTAの運用開始日が当初の2020年7月1日から延期されています。

本部をガーナに置くAfCFTA事務局のワムケレ・メネ事務局長は、早くても2021年1月以降の運用開始との見方を示しています。

さてAfCFTA運用開始後、既存の各地域の自由貿易協定との関係性について気になる方もいるのではないでしょうか?

AfCFTAは既存の自由貿易協定とは共存していく予定です。AfCFTAの取り決めによると、既存の自由貿易協定を有する国同士での貿易の際、どちらの自由貿易協定を適用するかはその当事者が選択することができることになっています。

これまでは、アフリカ1カ国に生産拠点を作っても近隣諸国にしか自由貿易ができず、アフリカ全域への流通を目指す時に、現地生産のメリットがあまり強くありませんでした。

しかしAfCFTAによって、今後長期的にアフリカ域内貿易が発展する可能性、そして無関税のメリットは十分あります。これを機に、ぜひアフリカ進出を検討してみてはいかがでしょうか。

アフリカの消費市場の多様化:個人、家庭の所得水準が増える中で市場全体は大きくなるものの消費者のニーズも多様化・複雑化する

これまでの段落で、アフリカの経済や海外との貿易、域内貿易についてお伝えしてきました。アフリカの人口、経済は成長途中にあり、消費市場も拡大・多様化しています。

本パートでは、個人消費に注目し、今アフリカでどのような商材が売れているのか、東アフリカの代表国・ケニアを例に挙げ紹介していきたいと思います。

コスメ

ケニアの女性は、所得のレベルに関わらず、ファッションやメイクなど美容への関心が非常に高い傾向があります。ケニアの女性が一か月あたりに髪や化粧品に使う金額は平均して約8,500Kshで、特に中間層や富裕層においては、美容への支出の優先度が高くなっています。(100円=102.57Ksh※2020年10月1日時点)

中でもヘアサロンが人気で、ヘアサロンに行く理由としては、アフリカの女性たちの髪質は、一般的に縮れ毛で伸ばしにくく、セットが難しいことなどからつけ毛やウィッグによるヘアスタイルのアレンジを楽しんでいることが挙げられます。JETROの調査によると、世帯収入が70,000Ksh(日本円で7万円程度)以上の女性のうち、90%が少なくとも月に一回はヘアサロンを訪れるそうです。

世界のウィッグやつけ毛などの頭髪装飾品市場の5割がアフリカ地域にあるとも言われており、その市場に注目した日本企業が、カネカ株式会社です。

カネカのアフリカ進出についてはこちら

近年では、頭髪装飾品市場だけでなく化粧品市場も急成長を遂げており、外資系や国内大手企業により地場ブランドが買収されるなど、化粧品市場を攻略するための活発な動きが目立っています。ケニアの女性の所得拡大に伴い、コスメ市場は今後も拡大を続けそうです。

スマートフォン

2019年、ケニアにおけるスマートフォンのユーザー数は2,100万人で、単純計算で人口の約44%がスマートフォンを所有していることになります。

2023年までにその数は2,500万人に達すると予測されています。

ケニアでスマートフォンのユーザー数が拡大したのは、香港のTranssion Holdingsや中国のHuawei Technologiesなどの積極的な参入者の到来、それによるスマートフォンの平均価格の低下が大きな要因となっています。

Transsionは自社が有する Tecno、Itel、Infinix などのブランドを通じて手頃な価格のスマートフォンを販売しています。国際データ会社(IDC)の報告書によると、Transsionは 2017 年第 4 四半期にケニアにおけるスマートフォン市場のシェア(販売台数ベース)を 58%獲得しました。

Huaweiは2010年にケニアで『IDEOS U8150』というスマートフォンの販売を開始しました。約8,000ケニア・シリングという手ごろな価格で人気を集め、発売から数か月で21万台の売上を記録しました。さらに、市場の成熟にともない、いまでは低価格モデルだけでなく、サファリコムの4Gサービスに対応した『P7』などのハイエンド・スマートフォンも投入しており、Huaweiは2017年時点、ケニアにおけるスマートフォン市場のシェアを15%獲得しました。

上記のように、アフリカのスマートフォン市場における中華系企業の競争が激化したことなどから、2013 年には 2 万 3,100 Kshであったスマートフォンの平均価格は半分以下にまで下がり、2016 年には平均して 9,700 Kshとなりました。

スマートフォンの価格が低下する一方で、下記のグラフからわかるように、消費者の電話機器への支出額は今後増加傾向にあると見込まれています。

これまでは価格重視だったスマートフォン市場が、今後品質や性能が重視される市場に変化していくのではないでしょうか。

ベビー用品

2018年、ケニアの合計特殊出生率は3.49で、これは一人の女性が平均して3.49人の子供を産んでいるということです。

この数値は年々下降しているものの、下記の人口予測からもわかるように、生まれてくる子供の数は今後も増加することはほぼ確実と言えます。

そこで市場を拡大しているのが、ベビー用品です。

アフリカでは子供を宝物のように寵愛する家庭が多く、大人は我慢しても子供への支出を惜しみません。そのため、より良い品質、好きなブランドの製品を使用し続ける傾向があり、ニーズに合致する商品展開、ブランド戦略が展開出来れば大いにチャンスがありそうです。

家電製品

ケニアの家庭にある一般的な家電製品としては、娯楽機器(テレビ、ラジオ、DVD・VCD・音楽プレーヤー、ホームシアター、音楽システムなど)、台所用品(冷蔵庫、電子レンジ、電気コンロ、湯沸かし器・温水器、ミキサーなど)に照明、アイロン、暖房器具(ヒーター)、パソコンなどがあります。

1つ以上の家電製品を所有または使用している世帯の割合は90%を超えているものの、DVD・VCD・音楽プレーヤーなどのメディアプレーヤーでは、安価な中国の偽造品で壊れやすい製品が多かったり、台所のほとんどが簡単な設備しか持たなかったりと市場の未熟さが目立っています。

下記のグラフからわかるようにケニアの一人当たりGDPは年々増加しており、今後も中間層が拡大することが予測されます。中間層の増加に伴い、これまで以上に高品質で多様な家電の需要が拡大するのではないでしょうか。

日本の製品は、家電製品に限らず高品質と考えられています。JVC、三菱電機、任天堂、Panasonic、Sharp、Sony、東芝、NEC、Pioneerなどのブランドの日本のメーカーは、ケニアで高い評判を得ているため、中間層の拡大は日本企業にとって大きなチャンスとなるかもしれません。

今回は、ケニアで売れている商材を紹介しましたが、その他の国でも同じような商材が人気のようです。

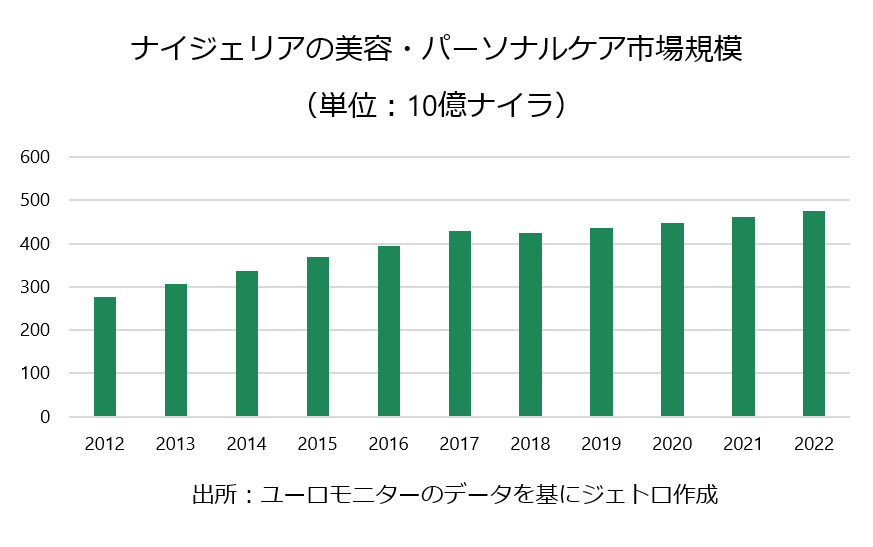

例えば、ナイジェリアの美容・パーソナルケア市場規模は、2015年には3689億ナイラでしたが、2022年には4765億ナイラにまで拡大する見込みです。これはナイジェリアの女性が仕事を持ち、所得を得るようになったことで、女性全体としての購買力が拡大したことが一因となっています。

さらに、ナイジェリアにおける中間層以上の消費者は人口の23%にあたる4,340万人と見られており、そのうち乳児は159万人です。日本の91万人よりも多く、ベビー用品の市場は今後も成長を続けるでしょう。

人口増加や経済成長に加え、M-PESAのようなモバイル送金サービスやJUMIAなど革新的なサービスができたことにより、住んでいる地域に関係なく、購入のハードルが下がりました。そのような背景からも消費の多様化が起きており、これからも消費市場は多様化・拡大を続けていくのではないでしょうか。

ここまで、アフリカでの貿易について、様々な視点からご紹介してきました。

もっと詳しい事情が知りたい、実際の事例を聞きたいなど、少しでも関心がありましたら、ぜひ弊社までお問い合わせください。

アフリカ進出計画のご相談はもちろん、アフリカ駐在員によるクイック調査、アフリカ現地企業ニーズ情報の提供、現地視察のプランニング、現地テスト販売など幅広いサービスをご用意しております。

ANZAは日本企業のアフリカ進出を支援するAAICが運営しております。AAICのこれまでのアフリカでのプロジェクトはこちらからご覧いただけます。

《参照》

2020年12月21日閲覧

「African Continental Free Trade Area (AfCFTA)」

「Economic Development in Africa Report 2019: Made in Africa: Rules of origin for enhanced intra-African trade」

「Fertility rate, total (births per woman) – Kenya」

「Foreign Exchange Rates」

「Most Shipped Products From USA to Kenya」

「The African Continental Free Trade Area – A tralac guide」

「Trade structure by partner」

「2020年版アフリカ経済見通しを発表しました」

「アフリカ、遠のく自由貿易大陸 コロナでFTA延期」

「ケニア」

「ケニア – BOP実態調査レポート」

「総論:アフリカ大陸自由貿易圏(AfCFTA)設立協定が発効、運用開始に向けて前進」

「転換期のアフリカ経済、世界と日本企業の進出続く」

「ナイジェリア女性市場の可能性 ~アフリカ最大都市ラゴスの女性・ベビー用品市場~」

「ファーウェイ・ケニア」

「南アフリカ共和国 – WTO・他協定加盟状況」

ぜひANZAまでお問い合わせください。

AAICが運営しております。

AAICのこれまでのアフリカでのプロジェクトは

こちらからご覧いただけます。